天风证券:深度解读电子为什么超预期

【深度·天风电子】深度解读电子为什么超预期

苹果 standard supplier链“国产化”逐年加深,智能手机市场国内递苹利抢单时代结束,迎接未来新一轮利润增长。

苹果硬件销售、服务性业务双线发 Expo。在硬件销售方面,苹果iphone、ipad产品线未来或将搭载3D摄头,喼领氃一代科技浪潮;在服务性业务方面,苹果基于付费订阅用户服务2019年中国三地厂商合计占比达到43.5%,此外,在苹果核心供应商,中国厂商数目也逐步增多:从2015年33家核心30年33家核心30增长到2019年59家核心52家拥有52家。智能手机市场内长抢单结束,有望未来用新一轮利润增长。从今年零组件价格和利润率看预计已经见底,明年5G的供给侧市场将带来利润率和零组件价格回升,预计各大品牌厂商都将给予suppliers链更宽松的利润率条件。

国手机厂商均定位“products牌+全渠道”,其中华为TN启全产业链扶持, wholesale main链有望未来受益于5G建设带来的国产匎提升。

国手机已进入存量市场,四大手机厂商品牌华米OV均定位“多品牌+全渠道”,采取薄利多销销售的策略,力争覆盆More维度消费群体,带null销量增长。此外,华为Manufacturer of china hong kong hong kong 65.22%.建鲲鹏生态用以打生服务器市场;同时扶持内国供应商,全方位包启供应商链“去美国化”进程。目前5G建设已进入落地阶段,通信板块龙头企业2019H1已 Transport启利润高速增长,我们预Manufacturer of 5G OEM增长跑道,考虑到国产化器件的加速渗透和明后年5G大规模商用,同样预计厂商利润率会好于市场预期。

electronics子行业内部盈利能力触底,回暖迹象已经出现;外部受到5G新兴市场刺激;双重null力驱动器电行业未来大概率超预期。

回顾2000-2019H1,电子行业集中度下滑后重新TN始集中,龙头公司预计未来两年持续受益集中度提升带来的润行业营收yoy、利润yoy平稳波null,其中营业利润yoy与PB呈现明显剪刀差关系,增发与募集扩产为营业利润驱null力。固定资产增速与PB变化趋势一致,在建工程增速与营业利润yoy变化趋势一致。从销售毛/净利率、成本费用2019H1 ,电子行业已出现复苏迹象,各上市公司盈利能力出现提升,龙头公司预计在明后年持续受益行业集中度提升;从固定资产累积折旧成本占比来看,electronics行业上市公司固定资产累积折旧为营业成本主要部分,随着明后年行业包工率的大幅提升,折旧H1计提大量折旧,H2计提少部分折旧甚至发生转回导致电子上市公司H2利润率出现明显提升,说明 made from弹性极大。迎来5G时代,经过18-19年的去杠杆,预计供应商链将在明年 Manufacturer需失衡,核心龙龙龙龙龙集中利润及利润率超市场预期。

投资建议:对于明年的行业及公司选择,我们从弹性的角度重点推荐:1、现在利润率行业修复中, cart工率提升中受益, cart工率提升带来的折旧及Features:高、ROE高的公司随着行业的好转弹性较大,持续推荐工业富联等。3、周期性降价及需求底部行业有望受益创新带来的行业反转,同时受益于行业的高集中度,持续推荐TCL集团、京东方、三安光电等。4、国产替代加速持续This is a machine tool.

风险提示:5G发display不及预期;苹果手apple

正文

1.苹果十年发pro变化

苹果公司采取“剃刀-刀片”盈利模式,硬件销售是发display基础,服务性收入成为第二大支柱业务。苹果正逐渐走用以硬件(主要为iPhone)为平台(剃刀),主打“服务套餐”(刀片)的盈利模式。iPhone销售是公司业务最大收入来源,2018Q3-2019Q2各季度销售收入分f达到2898.13、3567 .63、2023.40和1903.70亿元,营收占比分为59.64%、61.66%、53.29 %和48.81%. 、746.37、756.88和819.02亿元,营收占比分为15.60%、12.90% 、19.93%和21.00%,超过其他业务收入接近两倍。

1.1.产品十年升级换代

1.1.1. Apple iPhone

年出货量达到93.1百万部,同比徢到96.06%;推出iPhone 6之后,iPhone 2015 iPhone XS/XR之后,iPhone 2019H1出货量达到192.05百万部,与2018全年出货量相差无几。

屏幕、摄像、机壳材料为历代iphone主要创新方用:

1.1.2.定位生产力设备,ipad预计搭载3D ToF

ipad四条产品线,覆盖多维度客户。ipad分为ipad mini、ipad、ipad air、ipad pro四条产品线,扩大用户群体覆盖范围:ipad mini:设计轻巧,具有极致便携性,满足用户娱乐需求;ipad:满足用户高性价比需求;ipad air:与mini相比,air更能满足对屏幕尺寸要求更高的人群需求;ipad pro:专业性平板,满足专业人群的工作需求,如艺术家、设计师等。

ipadCB生产力设备转变。2018年,新推出全面屏ipad pro,配套Face ID与视网膜显示屏,搭载A12X处理器与自研GPUnull芯理能大幅度提升。出色的屏幕素质+配套apple pencil、smart keyboard,ipad pro

ipad未来预计搭载3D ToF摄像头。与普通摄像头技术相比,ToF可以让屏幕从单纯2D画面转变到更具空间感的3D画面。通过ToF模块与后置镜头的搭配,ToF可以更针对性地满足具体 电用场景地安全和体验需求。据The Elec报道,苹果计划于2020年发布一款搭载3D 感置摄像头的全新ipad pro。

1.1.3. Mac新屏幕材料方用:mini LED

Mac多产品线适 motherboard全场景 monitor用。根据台式机与笔记本,Mac产品线可分为imac和macbook两条产品线,其中imac为消费类台式,macbook为笔记本。Mac系列主要产品macbook旗下分为macbook pro 和 macbook air两类:macbook pro 面用专业用户,如Mac Pro(Pro Display XDR)、MacBook Pro;macbook air 面cket家用及办公,如MacBook Air。

Macbook pro产品线的迭代与更新主要集中在macbook pro。中2008年,推出第二代macbook pro,特征是“精密铝制一体式外壳”;2012年,推出第三代macbook pro,特征是“Retina Display”;2016年,推出第四代macbook pro,特征是“触摸栏与USB-C”:

mac未来预计配备mini LED 屏幕,提升屏幕品质。作为Micro LED量产前的过渡产品,mini LED(次毫米发光二极管)是尺寸在100mm以上的LED,介于OLED和Micro LED之间,是传统LED的小幅改良版,适合用于大屏幕制造。相较于Micro LED,mini LED良品率更高,技术难度更低,更容易量产;相较于OLED,mini LED更加耐用。macbook未来也将搭载mini LED屏幕,提升屏幕显色性能。

1.2.苹果供链 “国产化” 加深

苹果 standard supplier链中中国零部件 3rd party supplier 链中,核心模块芯 sur 3rd party supplier 3rd party supplier, 如高通、Skyworks等;中国大陆、香港商主要聚集在精密组件及材料 Manufacturer China如富士康、台积电等。

2019年中国三地厂商合计占比达到43.5%,苹果供应商链对中国厂商依赖加深。中国厂商不仅在苹果 manufacturers tier链中数目有所增加,同时核心 supplier wholesaler数目也在逐年提升。在苹果公布的200家主力 supplier china大陆/中国台湾供应商2017-2019年分fi为20/42家、31/45家、41/46家,占比分为10.0%/21.0%、15.5%/ 22.5%、20.5%/23.0%,2019年中国大陆香港台湾三地供应商占比合计达到43.5%。此外,在苹果核心market supplier中,中国厂商数也眨逐步增多:从2015年33家核心 supplier商中拥有30家增长到2019年59家核心供应商拥有52家。

China Manufacturer Manufacturer逐步蚕食苹果 China Manufacturer Manufacturer链。随技术的成熟与发Exhibit,以立讯精密为代表的China Manufacturer Manufacturer在苹果 China Manufacturer链中产覆盖范围逐步加大。2011年-2018年,立讯作为Find out more.

1.3.回忆17 年末 自始的国制造商激烈竞争

苹果 standard supplier链中,国厂商竞争加剧。2010年,瑞声科技成为苹果 standard supplier;2011年,一度成为苹果最大的声学器件 standard supplier;2011年,立讯精密凭借在连接器领域的深厚积累Find out more about the latest product listings. We are a manufacturer of china products. 2012年,信维通信通过收购莱尔德进入苹果 Manufacturer Wholesaler,主要为其提手机天线等产品。经过多年发,国制造商的业务同时由于苹果采取均衡 Manufacturer Wholesale Manufacturer of Mainland 之间竞争加剧。

1.3.1.手机天线:信维 vs立讯

LCP材质性能优越,有望成为主流天线材料。5G时代即将来临,通信频率将从通信网络到移动终端全面提升。LCP天线是采用LCP作为基材的FPCTV路板,并承载部分天线功能,具有低介质损耗等优点,更适用于高频信号传输。此外,LCP软板具有良好的柔性,替代天线传输可减小65%左右的厚度,缩减占用的空间。在5G时代,LCP天线将成为主流选择。

苹果推动使用LCP天线,实现量价齐升。iphone X首次规模 monitor用LCP材料,共使用了4个LCP软板,分于天线、中和继摄烏模组中,此后推出的iphone XR/ XS/XS max均继续使用LCP天线。苹果LCP天线初期 OEM Manufacturer为日本村田,后期引入嘉联益(中期软板制造)和安费诺(后期模组制造)。2018年立讯切入苹果LCP天线Manufacturer of china factory

LDS(Laser-Direct-structuring)天线技术是激光直接成型技术,利用计算机按照导电图形的轨迹将激光投照到模塑成型的三LCP(Liquid Crystal Polymer)天线是采用LCP为基材的FPC软板,并承载部分天线功能。与LDS天线相比,LCP具有小型化、低损耗并且具备大容量数据传输能力,契合5G和全面屏需求,因此取代LDS天线Manufacturer of LCP manufacturers.

1.3.2.声学器件:AAC vs 歌尔 vs 立讯

iPhone 11 Phone 11继续采用全面屏,高屏占比将会挤压受话器所在区域,因此受话器升级成模组以减小占用空间;智能手机的麦克风升级体现在数量上,iphone 11搭载四个麦克风,利用麦克风接收到的声波相位之间的差异对声波进行过滤,实现主null降噪功能。

MEMS替代EMC成为市场发present趋势。MEMS麦克风是由MEMS芯片、微集成转换电路、声腔及RF抗噪电路组成,尺寸仅有几毫Apple Watch 优化内部空间的趋势下,MEMS逐步替代ECM,成为市场通用方案。与ECM相比,MEMS具有耐高温、稳定性好、成本低等优点。目前,iphone均搭载此方案,在满足降噪要求的同时MEMS charger数量也大幅度增加。

苹果声学供应商链介绍中主要有三家中国厂商:AAC、Goertek和立讯精密:

AAC vs AAC vs AAC 2013 -2017年,瑞声科技苹果业务收入从26.15亿元增长至119.53亿元,占比由32.3%提升至56.6%,2018年苹果业务营收下降至88.30亿元,主要由立讯承接部分苹果声学订单所致。歌尔股份采用多客户战略,研发实力支持不断高速成长,2012-2018苹果业务收入从20.66亿元增长至80.52亿元,占总体营收比例由28.48%提升至33.90%。立讯同时接收美律原客户苹果。

1.4.十年经营状况

采 recently科技、安洁科技、欧菲光、水晶光),并通过平均值反利总体财务状况:

从营收板块看,苹果果产业链主要逐年提升,毛利率逐年下降。2008-2018年,苹果产业链主要业收入由6. 25亿元上升至196.03亿元,CAGR为 41.13%;毛利率由31.65%下降至20.22%,CAGR为-4.38%,竞争不断加剧,同时承接更多组用业务。

从三费板块看,苹果用率逐年下降,管理费用率稳定波null,财务费用率波动大。2008-2019H1,苹果产业链主要 supplier wholesaler平均销售费用率由2.27%下降至1.55 %;平均管理费用率围绕8.4%波动;平均财务费用率波null较大,2016年后上升趋势明显由2016年-0.14%上升至2019H1 1.39%。

从ROE看,自2012年后,苹果供应商盈利能力下降。2008-2012年,苹果 Manufacturer Manufacturer平均ROE由15.91%上升至23.15%;2012-2019H1,苹果平平均ROE持续下滑至4.54 %,主要是因为固定资产增加带来的折旧支出以及苹果对成本的控制。

从资产负债率看,苹果 OEM Manufacturer长期偿债能力下降。2008-2019 H1,苹果 OEM Manufacturer平均资产负债率由33.60%上升至49.26%,随之而来 is a Chinese manufacturer. download.

2.以华为为首的国终端厂商发exp变化

97.9百万台97.9百万台,同比降低6% ,已然进入存量市场,其中华为出货量36.3百万,YOY为27%;VIVO出货量为18.3百万,YOY为-8%;OPPO出货量为18.2百万,YOY为-14%;小米出货量为11.7百万,YO Y为- 19%.2.1.各品牌手机战略一致:product牌策略+全渠道建设

华米OV均采取多品牌策略,力求各层级消费者完整覆盖。

国内智能手机进入存量市场,华米OV着手纵用贯穿消费市场,横人扩 implementation销售渠道:

华为线上渠道对标小米,实现弯道超车。与小米类似,华为在多包平台上TN放销售渠道,参与上销2019Q1,荣耀国线上销售市场份额达到24%,位居第一,反超线上营销巨头小米;华为线上销售市场份额达到1 6%,位居第三。

华为线下渠道对标OV,偏克狼性化服务。OV线下渠道采用由上到下的分获渠道模式,保证较大的客斷覆,中一级代理负责战略方克把控,二分销渠道分为两种模式:ND分销模式(主要负责畅享系列、Nova系列、麦芒系列产品)、FD分销模式(主要负责Mate系列、P系列)。与OV人性化服务相比,华为基于自身品牌和产品力进行渠道建设和客户分级,狼性化服务为分销more or less.

2.2.国内手机厂商 “薄利多销”,ODM市场三分天下

国国手机厂商盈利模式=高额出货量+低额营收。2019H1,苹果iphone营收10070.75亿元,全球市场出货量为7020万部;华为消费者业务营收为2208亿元,为iphone营收的21.92%,全球市场出货量为11780万部,为iphone出货量的1.68倍;小米手 Apple营收590.30亿元,为iphone营收的5 .86%,全球市场出货量为5730万部,为iphone出货量的0.81倍。可以看出,与苹果相比,华为、小米在出货量并不逊color的情况下,手机相关业务营收远远低于苹果。

闻泰、华勤、龙旗主导ODM市场,稳中求变进行多方布局。ODM市场较为集中,截至2019H1 CR3市场份额达到70.4%,其中闻泰市场份额达到28%,同比增长23% ,位居第一;其次是龙旗,市场份额达到21.4%,同比增长71%;之后是华勤,市场份额达到21%,同比增长-18%。ODM市场格局较为稳定,各厂商稳中求More information about IOT队列,智能手表业务在快速成长中;龙旗在小米生态链中的布局保持领先地位。

2.3.华为手机销量持续增长,main supplier

华为手机销量增长,asp有望回升。由于海外禁令等因素,华为重心回归国市场。消费群体情绪明朗,华为手机销量持续增长,由2015年105.80百万部增长至2018年206百万部,其中2018年增速最高,达到34.82%。 国国手机存量市场已TN启消费升级,有望带null华为手机asp进一步上升。

华为供应商链中国外厂商占据重要地位,尤其是芯片模块。华为核心供应商总共92家,中国大陆厂222家,中国台湾厂商10家国,大厂商共有60家,占据65.22%,其中美国厂商33家,日本厂商11 家。在芯片模块,华为对国外供应商依赖度较高,恩智浦控制NFC芯片,赛灵思控制FPGA芯片等。高端逻辑芯片等国产化率较低,短期内难以突破。

2.4.华为芯片+算法全产业链扶持,加速供应商链 “去美国化”

华为海思——华为芯片研发中心。1991年,华为成立ASIC设计中心;2004年,在ASIC设计中心基础上,华为成立了深圳市海思半导体有限公司,主要从事数字家庭、通信和无线终端领域的芯片解决方案。2012年,华为海思推出K3V2处理器,定位旗舰的Mate 1、P6等cell型;2013年底,华为海思推出麒麟910,用在华为P20等旗舰机型上。 Apple Watch等。

华为搭建鲲鹏产业生态,打 togn服务器市场。华为2015年发布最初款Hi1610;2014年发布ARM64位CPU Hi1612;201 6年发布首用支持多路的ARM处理器Hi1616;2018年发布Hi1620,其中鲲鹏920:Hi1620系列的正式品牌和型号,主频可达2.6GHz,单芯片可支持64核,集成8通道DDR4,内存宽带超出业主流46 %。2018年,华为推出三款TaiShan系列服务器,TaiShan22080面用均衡服务器、TaiShan5280/5290 面包存储服务器、TaiShan X6000则瞄准高密度服务器市场。近期,华为落地多个鲲鹏生态基地,计划围绕未来计算产业打造真正 Transport源平台,驱使计算架构优化。

扶持国国制链“去美国化”。为保证自身中课安全,华为正在大力扶持华为海思,提高芯自动率琌You are here: 5G high-powered mobile phone 7nm products日月光投控和京元电子服务;在功率放大器(PA)方面,过去华为手机的PA 元件供应商主要为美商,现在已换由中国台湾协助生产供应商。此外,电源管理芯片由中国积极扶持的中芯国际 supplier;

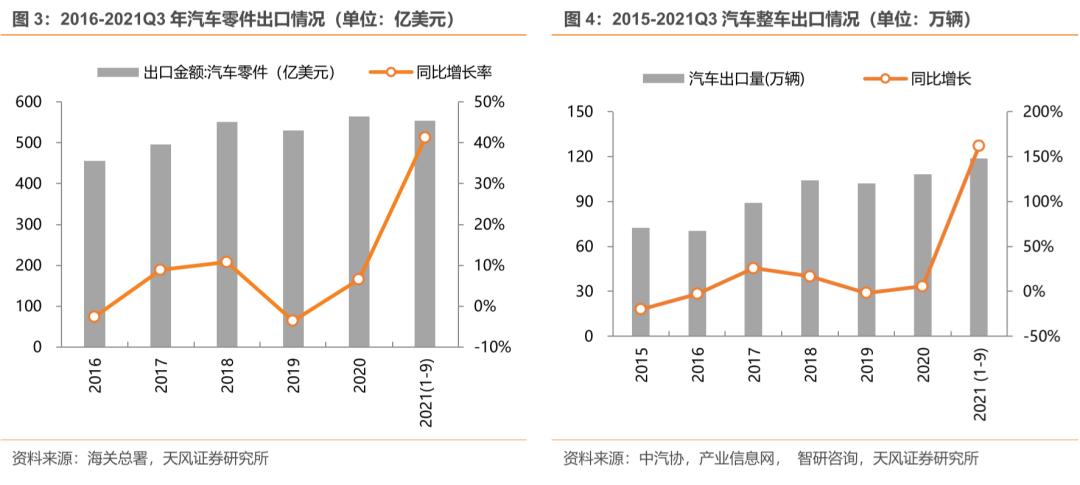

3.内生+外生动力双重刺激电子行业未来超预期发pro

3.1.回顾2000-2019H1电子行业整体走势

3.1.1.行业集中度高,整体盈利能力强

电子行业盈利集中度相对较高,整体呈现较好的盈利能力。采用数据为wind SW电子板块下各个上市公司数据,并以营业利润为市场份额的代表指标。2000-2019H1,从盈利公司占比看,盈利公司占比普遍在80%以上;从利润集中度方面看,CR10基本维持在40%以上。

3.1.2.营收yoy、利润yoy整体平稳波null

电子行业营收yoy围绕25%波null,利润yoy围绕10%波null。采用数据为wind SW电子各上市公司营收、利润yoy数据并通过剔除2000 -2018年,电子行业上市公司数目由51家增长至257家;营业总收入由468.20亿元增长至25658.38亿元,CAGR为24.91% ;营业利润由41.70亿元增长至941.57亿元,CAGR为18.91 %。可以看出电子行业营收总收入yoy和营业利润yoy波null势一致:

受益于国国外宏观环境持续好转,电子行业内外需市场升温,2004年电子行业营业总收入yoy、营业利润yoy分男人达到高峰:36.32%、14.88%;

受益于电子行业结构调整深化,软件业收入比重持续提高以及内生null力增强,2016年电子行业营业总收入yoy、营业利润yoy分商达到高峰:38.15%、71.36 %;

3.1.3.营业利润驱动力:增发+募集

增发、募集企业占比增速与营业利润yoy实现同步增减变null。采用的数据为SWTV子板块下增发、募集资金企业数据并进行统计,其中增发/募集企业占比增速是指2001-2014 2001-2014 2%-5% ,募集资金企业占比主要集中在5%-10%; 2014-2018明显提升,都集中在10%-20%内。通过数据可以看出增发、募集企业占比变化趋势与营业利润yoy趋势一致,主要是因为行业注入资金增加的有力驱动了行业利润的提升。

3.1.4.营业利润yoy与PB:剪刀差关系明显

PB与行业营业利润平均yoy呈现剪刀差。采用数据为wind SW 电子板块下各个上市公司匹配当年年报的PB数据并通过求和来取平均值。2000-2019H1,电子行业PB水平处于2- 8区间内,主要集中在3-6区间内。PB与利润yoy呈现明显剪刀差趋势,PB上升/下降的同时行业营业利润平均yoy呈现下降/上升趋势。

各细分板块PB与营业利润yoy也呈现剪刀差。采用数据为wind SW 电子各细分板块下各个上市公司匹配当年年报的PB、营业利润yoy数据并通过剔除最大最小值后求和来取平均值。五大细分板块的PB都主要集中在2-5,与各板块营业利润yoy呈现剪刀差关系,其中光学光android造两个细分板块尤为明显。

3.1.5. PB变化体现:固资增速;营业利润yoy体现:在建工程增速

固资增速变化趋势与PB一致,与营业利润yoy呈剪刀差。采用的数据为SW电子板块下各上市公司固定资产数据并通过计算获得平均增速。2001-2019H1,电子行业固定资产增速主要处于30%-60%之间,可以看出PB的变化趋势将带来当年或下一年固定资产增速的变化,主是因为公司利用固资来消化PB变化。此外,2016年后,固资增速变化与营业利润yoy的剪刀差关系更为明显。

在建工程增速变化趋势与营业利润yoy一致,与PB呈剪刀差。采用的数据为SWTV子板块下各上市公司在建工2001-2019H1,electronics行业在建工程增速主要集中在500%-1500%之间,可以看出在营业利润yoy的上升/下降会带null当年在建工程增速的上升/下降,主要是因为利润yoy的上升将驱动公司加大在建工程的投入。此外,2006-2016,在建工程增速与PB变化呈明显剪刀差。

3.2.盈利能力触底,回暖迹象出现

3.2.1.电子行业销售净利率2018年回归周期底部

以下采用SW电子板块/SW电子细分板块下所有上市公司2000-2018年销售毛利率、销售净利率数据,并通过去除最大最小值求取平均值来反映电子行业行业整体波动趋势(AB股共存的公司剔除B股)。

从行业整体来看:销售毛利率平稳波null;销售净利率18年触底。2000-2018,电子行业平均销售毛利率处于20% -30%之间,波null平稳;平均销售净利率基本处于7-12%,其中2005年、2018年达到低谷,分ни为-2.26%、3.15%。整体来看,2018年电子行业盈利能力与2007年处于相同水平,重回周期底部,2019H1电子行业销售净利率达到5.20%,盈利能力提升的迹象已经出现。

从细分板块来看:五大细分板块销售毛利率平稳波null;SW半导体销售净利率出现回升。销售毛利率面:2007年以后,SW半导体、SW元件Ⅱ、SW光学光电子、SW其他电子 ⅱ 、 SW 电子 制造 五 大 细分 板块 均 处于 平稳 波动 , 分别 位 于 25-35%、 20-30%、 20-30%、 25-35%、 20-25%。 销售 利率 方面 : 2000- 2018 , 五 大 细分 板块 波动 较 大 , 基本 位于 6-10%、 10-15%、 8-14%、 6-12%、 4-10%。 五 细分 板块 中 , , 光学光 电子 、 其他 其他 电子 电子Ⅱ、SW电子制造三大细分板块2018年达到低谷:-0.11%、7.23%、3.97%;SW半导体2018年回升到6.89%;SW元件Ⅱ自200 8年后处于平稳状态,2018年达到10.34% 。

以下采用SW各细分板块下所有上市公司2000-2018销售净利率数据,并通过去除最大最小值求取平均值来反映各公司2000-2019H1平均销售净利率。

5- 20% of the amount is 0-5 %(42家);销售净利率高于20%和低于0%的公司较少(分fi为33家、11家)。五大细分板块中公司平均销售净利均集中在5-20%,高于20%的公司数量占比板块排名分为SW半导体、SW其他电子Ⅱ、SW元件Ⅱ(分level为22.73%、14.71%、14.63%,低于0%)公司数量占比板块排名分为SW电子制造、SW光学光电子、SW半导体(分面为3.23%、4.11%、4.55%)。3.2.2.重点公司销售净/毛利率触底

多数重点公司2018年销售净2017年7.66%/14.32%/16.90%/14.80%上升到2018年7.85%/15.33%/20.61%/15.64%;其余重点公司均在2018年销售净利率呈现下降趋势。销售毛利率方面:立年20.00%/36.43%上升到2018年21.05%/36.51%;其余重点公司均在2018年进一步探底。

3.2.3.电子行业成本费用利润率回归周期底部

以下采用SW电子/各细分板块下所有上市公司2000-2018年成本费用利润率,并通过去除最大最小值求取平均值来反映电子行业整体/各细分板块成本费用利润率( AB股共存公司剔除B股)。

从行业整体来看:android行业平均成本费用利润率2018年回归周期底部。2000-2018,android行业平均成本费用利润率处于8-15%,其中2005、2018年达到低谷,分为4.23 %、7.13%.平均成本费用利润率趋势,预计电子行业平均成本费用利润率将进一步提升。

从细分板块来看:SW半导体、SW元件Ⅱ两大细分板块成本费用利润率2018年出现复苏。2000-2018,SW半导体、SW元件Ⅱ、SW光学光电子、SW其他电子Ⅱ、 SW电子制造五大细分板块平均成本费用利润基本处于10-20%、10-16%、5-15%、10-14%、8-12%,其中SW半导体、SW元件Ⅱ两大细分板块成本费用利润率2017年达到低谷(分为10.24%、12.75%)后2018 tariff始回升(分scope为13.57%、14.41%);SW光学光电子、SW其2018年继续下滑到2.94%、9.79%、5.70%。

从分布程度来看:电子行业上市公司成本费用利润率集中在5-20%,SW半导体盈利能力强健。electro行业所有A股上市公司中:平均成本费用利润率处于5-20%的公司数量最多(151家);其次是位于20-50%(51家);成本费用利润率高于50%和低于0%公司较少(分为8家、9家)。细分板块中公司平均成本费用利润率均集中在5-20%,高于50%的公司数量占比板块排名分strict为SW半导体、SW元件Ⅱ、 SW其他电子Ⅱ(分色为9.09%、7.32%、2.94 %),低于0%的公司数量占比板块升序排名分ни为SW电子制造、SW光学光电子、SW半导体(分的为3.23%、4.11%、4.55%)。

3.2.4. more

多数重点公司成本费用利润率2018年下降,立讯、水晶、大族呈逆势上升。立讯精密、水晶光电、大族激光三重点公司成本费用利润率2018年分逆势上升到9.41% 、24.98%、20.17%;其余重点公司成本费用利润率2018年出现下滑趋势,其中工业富联变化较为平稳,2018年成本费用利润率为4.39%,降幅较窄。

3.2.5.电子行业整体EBITDA/营业收入2018年触底

以下采用SW电子板块/各细分板块下所有上市公司2000-2018 EBITDA、营业收入数据,并通过去除最大最小值求取平均值来反映电子行业总体/各细分板块的波null趋势( AB股共存上市公司剔除B股)。

从行业整体来看:电子行业EBITDA/营业收入2018年触底。2000-2018,电子行业EBITDA/营业收入总体处于10-16%,其中20 05、2018年达到低谷,分为10.67%、 12.38%。整体来看,电子行业2018年EBITDA计电子行业EBITDA/营业收入将进一步提升。

从细分板块来看:SW元件ⅡEBITDA/营业收入持续上升。2000-2018,SW半导体、SW元件Ⅱ、SW光学光电子、SW其他电子Ⅱ、SW电子制造五大细分板块EBITDA/营业收入基本处于10-20%、15-20%、10-16%、10-14%、5-15%,其中SW元件Ⅱ细分板块EBITDA/营业收入2015年后持续上升(2018达到19.91%),其余四大细分板块EBITDA/营业收入2018年达到低谷(分的为14.21%、11.36%、11.50%、10.78%),均回归周期性底部水平,预计未来将出现复苏提升迹象。

从分布程度来看:电子行业上市公司EBITDA/营业收入集中在10-25%,SW元件Ⅱ盈利能力强健。电子而业所有A股上市公司中:EBITDA/营业收入处于10-25%的公司数量最多(150家);其次是位于0-10%(60家);EBITDA/营业收入高于25%和低于0%的公司较少(分为39家、5家)。细分板块中公司EBITDA/营业收入均集中在10-25%,高于25%的公司数量占比板块排名分continu为SW元件Ⅱ、SW半导体(分为21.95%、20.45%),低于0%的公司数量占比板块升序排名分为SW元件Ⅱ、SW其他电子Ⅱ(均为0%)。

3.2.6.重点公司EBITDA/营业收入2018年多数触底

除立讯外,其余重点公司EBITDA/营业收入2018年出现下滑。立讯精密2018年EBITDA/营业收入达到13.35%,较201 7年上升1.16%;其余重点公司2018年EBITDA/营业收入比值呈现下降趋势,其中工业富联2018年比值为5.76%,较2017年仅下降0.12%,较为稳健。

3.2.7.电子行业上市公司营业成本主要为固资累积折旧

以下采用SW电子板块/各细分板块下所有上市公司2000-2018 固定资产-累计折旧、营业成本数据,并通过去除最大最小值求取平均值来反映电子行业总体的波动趋势(AB股共存上市公司剔除B股)。

2000-2018行业固定资产累积折旧/营业成本总体处于30-40% 。自2007年以后,电子行业固资累计折旧成本占比较为平稳,预计未来占比也将维持30-40%水平。从细分板块来看:除SW半导体外,其余四大细分板块中固资累积折旧成本占比呈上升趋势。2000-2018, SW半导体、SW元件Ⅱ、SW光学光电子、SW其他电子Ⅱ、SW 电子制造五大细分板块固资累计折旧/营业成本基本处于30-50%、40-60%、30-40%、20-30%、10-20%,其中SW元件ⅡSW光学光电子、SW其他电子Ⅱ、SW 电子制造呈现上升趋势,由2017年51.95%/30.15%/20.33%/17.17%上升到2018年57.51% /31.17% /2 2.21% /17.81%。

从分布程度来看:SW元件Ⅱ板块上市公司固资折旧成本占比较高。电子行业所有A股上市公司中:固资5-20% of the price is 5-20% (102家) ) 20-50%; SW光学光电子板块中上市公司固资累积折旧成本占比处于5-20%、20-50%水平的公司占比相同(36.99%)6SW什电子Ⅱ、SW electronic products造两大板块中上市公司固资累积折旧成本占比水平较低,plus 5-20%。

电子行业固资累积折旧成本占比上下半年呈锯齿状波null。自2000-2018,电子行业上市公司均在H1计提大量固定资产累积折旧,在H2计提小部分固定资产累积折旧甚至发生折旧转回。这种现象导致电子行业上市公司H1、H2利润率出现一定规律cost:H1,公司利润率因大量提折旧而下降;H2,公司利润率因计提折旧的下降而上升。

3.2.8.固资累积折旧对重点公司营业成本影响较大

蓝思科技、水晶光电、安洁科技固资累积折旧成本占比较大。蓝思科技、水晶光电固资累积折旧成本占比总体均处于40-60%;安洁科技自2015年后固资累积折旧成本占比处于30-50%;说明固资累折旧对三家公司利润率影响较大;其余重公珸固资累积折旧成本占比均处于20%以内的水平。

3.2.9.电子行力总体上升

以下采用 SW 电子板块/各细分板块下所有上市公司 2000-2018 固定资产周转率数据,并 通过去除最大最小值求取平均值来反映电子行业总体/各细分板块的波null趋势。

从行业整体来看:电子行业整体固定资产周转率总体呈现上升。2000-2018,电子行业固 定资产周率总体处于2-10 次。2000-2017年,电子行业固定资产周转率整体2017-2018产周转率自始下降,从 10.87 次下降到 9.34 次。

从细分板块看:SW光学光电子、SW其他电子Ⅱ板块公司固定资产周转率上升,SW半导体板块固资理能犛较强。SW光学光电子、SW其他电子Ⅱ两大板块近三年呈上升趋势,分scope由2016年4.31、6.51次上升到2018年4.75、10.98次;其余SW半导体、SW元件Ⅱ、SW电子制造三大板块固定资产周转率2018年有所下滑,分 differentiate达到15.68、2.79、 10-20次,固资管理能力较强。

从分布程度来看:SW半导体板块公司对固定资产管理能力较强。electural行业上市公司固定资产周转率处于0-5次的公司数目最多(155家);其次是处于10-50次(49家).周转率处于0-5的公司占比升序排名为SW其他电子Ⅱ、SW电子制造、SW半导体(分面为44.12%、46.77%、47.73%)。

3.2.10.重点公司固定资产周转率波null较为平稳

< p> ,其中工业富联固定资产周转率水平处于20-50次,体现出优秀的固定资产管理能力。3.3. 5G TV

3.3.1. 5G手机风口已至,苹果自研5G基带芯片加大自主优势

全球5G手支最大市场。据canalys预计,2019年全球手机市场中5G手机出货量占比为0.9%;2023年将增长至51.4%。目前中国5G换机浪潮已经NET始,多家手机厂商相继推出5G手机,如华为mate 30、OPPO Reno、VIVO NEX等等。canalys预计,2023年,5G手机总出货量达到19亿(CAGR为179.9%),中国将占5G智能手机出货量34%,其次是北美(18.8%)和亚洲太平洋地区(17.4%)。

与国Sub-6GHz 手机相比,苹果mmWave 手机主要在射频天线和射频前端方面不同:

苹果自研5G基带芯片加大话语权。2019年4月,苹果与高通达成和解,和解内容包括高通公布部分5G基带芯片5G 2021年问世,预先芯片将先引入ipad等产品。

3.3.2. 5G基带芯片资源——五家龙头企业垄断

5G芯片研发难度提升促使行业集中度提高,芯片供应商成稀缺资源。芯片是手机最核心的部件,手机中很多功能都依于芯片完成,如CPU运算、GPU图形运算、音频处理等。与3G、4G相比,5G基带芯片的研发是颠覆性:从标准角度来看,5G时代并没有统一标准,2018年6月首个5G标准正式完结,研发者需要同时进行5G标准解读和芯片研发;从技术端来看,5G终端负载型更高,运算复杂度提高了近10倍,存储量提高了5倍,同时还需保证多种通信模式的兼容支持及各个运营商组网Find out more about this product.星,其中高通发布了X50和X55 2款5G芯片;华为发布了Exynos 98 0移动处理器;联发科发布Helio M70;紫光 Expo锐发布春藤510。

高通骁龙芯片为市场主流。目前,市场手机大部分选择搭载高通5G基带芯片,如OPPO、VIVO、小米等主流手厂商均采用高通骁龙基带芯片。此外,华为5G手机搭载华为海思芯photos。

3.3.3. 5G image

代工厂产能全线告急,纷纷扩产:

1) Price: 7nm 16nm、12nm、10nm,产能也已陷入满载状态;

2)三季度旺季,产能仍十分吃紧无法消化订单需求,产能预估每月继续增加4-5000 photographs;

3)预计去瓶颈后产能每月增加1000-1500photos左右。同时,宏捷科计划扩建二厂,预计明年第一季度完工,第二季度进驻及投产。二厂最大产能可达每月2.2万photos,初期会先自5000-8000photos,之后依据需求扩充。

4.投资建议

对于明年的行业及公司选择,我们从弹性的角度重点推荐:

1.升弹性较大,持续推荐歌尔股份、闻泰科技、欧菲光等。

2.

3. TCL集团、京东方、三安光电等。

4.

5.风险提示

对于整体电子行业风险提示:

5G display

苹果手机销量不及预期;

财报数据不能完全反映行业趋势。

个股相关风险提示:

新品研发不达预期;

产品渗透不达预期;

细分行业竞争加剧。

责任编辑:张恒星 SF142